Thời điểm cuối năm gần tới cũng là lúc ở công ty chúng ta sẽ nhận được một số giấy tờ để làm thủ tục nenmatsu chousei – 年末調整 ( điều chỉnh tiền thuế cuối năm). Và từ năm 2023 đã có những thay đổi về quy định số tiền gửi cho người phù dưỡng.

Đối với các bạn mới đi làm ở Nhật, thì có thể sẽ thấy cơ chế này hơi khó hiểu, vì vậy, mình xin được giải thích ngắn gọn qua một chút về bản chất của 年末調整 một chút trước khi đi vào vấn đề chính nhé.

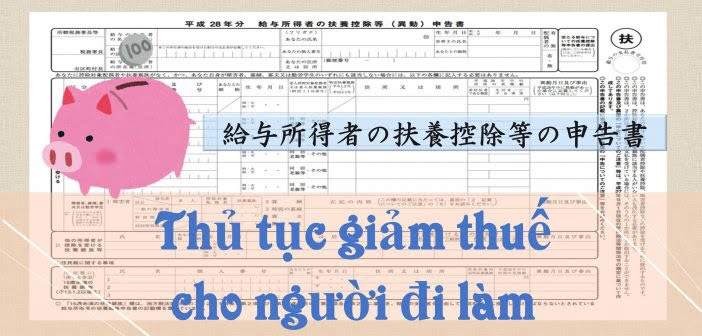

1. Nenmatsu chousei (年末調整) và cơ hội xin giảm thuế ở Nhật

Khi bạn đi làm ở các công ty Nhật thì cuối năm bạn sẽ nhận được giấy để điền thông tin điều chỉnh thuế, nếu bạn đủ điều kiện giảm thuế thì hãy chuẩn bị giấy tờ cần thiết và điền vào giấy này để được miễn giảm thuế nhé!

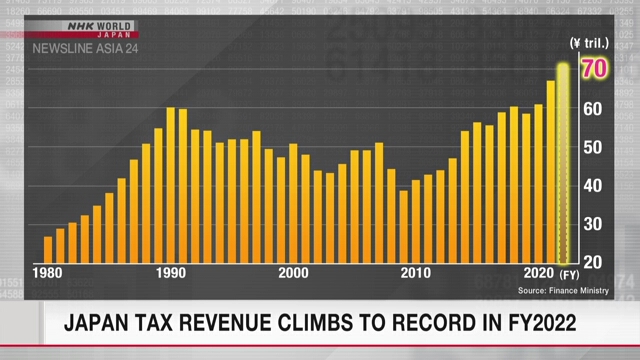

Khi bạn đi làm và có thu nhập thì sẽ phải thực hiện nghĩa vụ đóng thuế (thường gồm 2 khoản là 所得税 – Thuế thu nhập và 住民税 – Thuế thị dân).

Khi bạn đi làm ở các công ty Nhật thì cuối năm bạn sẽ nhận được giấy để điền thông tin điều chỉnh thuế, nếu bạn đủ điều kiện giảm thuế thì hãy chuẩn bị giấy tờ cần thiết và điền vào giấy này để được miễn giảm thuế nhé!

Khi bạn đi làm và có thu nhập thì sẽ phải thực hiện nghĩa vụ đóng thuế (thường gồm 2 khoản là 所得税 – Thuế thu nhập và 住民税 – Thuế thị dân).

Nhưng bạn sẽ được miễn giảm thuế nếu thuộc những trường hợp bên dưới:

① Phù dưỡng bố mẹ, vợ con hoặc người thân trong gia đình (Phải có đủ giấy tờ cần thiết)

② Mua bảo hiểm y tế, bảo hiểm sinh mệnh, bảo hiểm động đất,…

③ Mua nhà trả góp ở Nhật Bản (phải đủ điều kiện)

Nếu bạn được giảm thuế mà bạn thuế trong năm bạn đã trừ trực tiếp qua lương thì, sau khi có kết quả điều chỉnh thì bạn sẽ được nhận lại phần thuế đã đóng nhé.

Bình thường đối với các bạn đi làm ở Nhật thì chủ yếu làm thủ tục giảm thuế khi đăng ký phù dưỡng cho người thân ở Việt Nam vì thủ tục cũng đơn giản. Và mỗi người phù dưỡng sẽ được giảm 38 man tiền chịu thuế. Ví dụ thu nhập một năm của bản là 300 man thì bạn phải đóng tiền thuế cho 300 man đó. Nhưng nếu bạn đăng ký phù dưỡng 1 người thì bạn chỉ phải đóng tiền thuế cho 300 – 38 = 262 man. Tùy khu vực mà tỷ lệ thuế khác nhau nhưng vào khoảng 20% (Thuế thu nhập + Thuế thị dân)

2. Thủ tục đăng ký người phụ thuộc (扶養者)

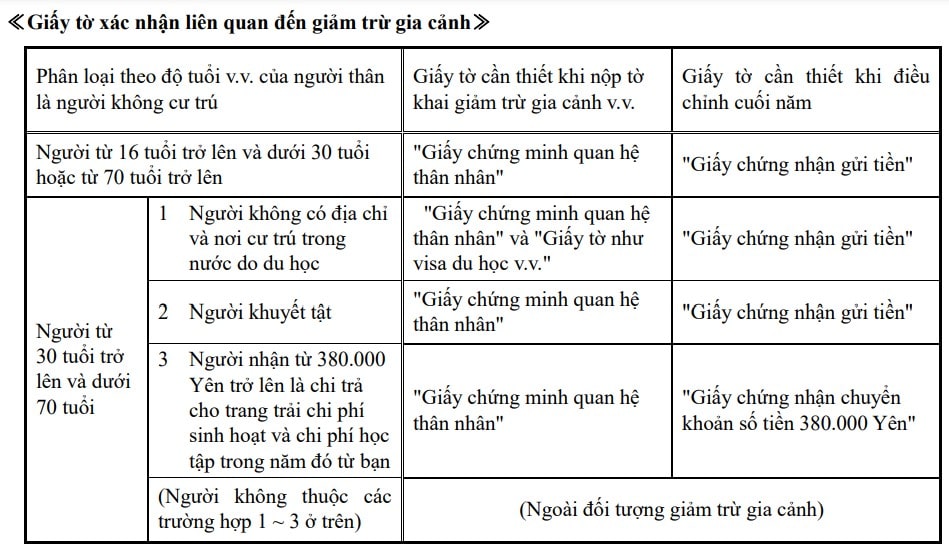

Khi khấu trừ tại nguồn từ tiền lương nhận chi trả hay điều chỉnh cuối năm kể từ ngày 1 tháng 1 năm 2023 trở đi,

trường hợp người cư trú nhận tiền lương có áp dụng giảm trừ gia cảnh cho thân nhân không cư trú (giảm trừ gia

cảnh, giảm trừ cho vợ hoặc chồng, giảm trừ đặc biệt cho vợ hoặc chồng, giảm trừ cho người tàn tật) thì những

giấy tờ cần nộp hoặc cần xuất trình cho người chi trả tiền lương là “Giấy chứng minh quan hệ thân nhân”, “Giấy

tờ như visa du học v.v.”, “Giấy chứng nhận gửi tiền” hoặc là “Giấy chứng nhận chuyển khoản số tiền 380.000

Yên” như ở dưới đây.

Có 1 thay đổi lớn là từ năm 2023 trở đi đối với người từ 30 đến dưới 70 tuổi phải gửi từ 38 man trở lên mới đủ điều kiện làm miễn giảm thuế.

Để đăng ký phù dưỡng cho người thân thì bắt buộc phải có 2 loại giấy tờ “Giấy chứng minh quan hệ” và “Giấy chuyển tiền”

Các bạn xem chi tiết ở bảng bên dưới để biết chi tiết tường trường hợp nhé!

Số tiền quy định để làm miễn giảm thuế ở Nhật Bản

Hy vọng bài viết sẽ có ích cho bạn, Nếu có bất kỳ vướng mắc nào hãy để lại Bình Luận bên dưới để mình giải đáp nhé!